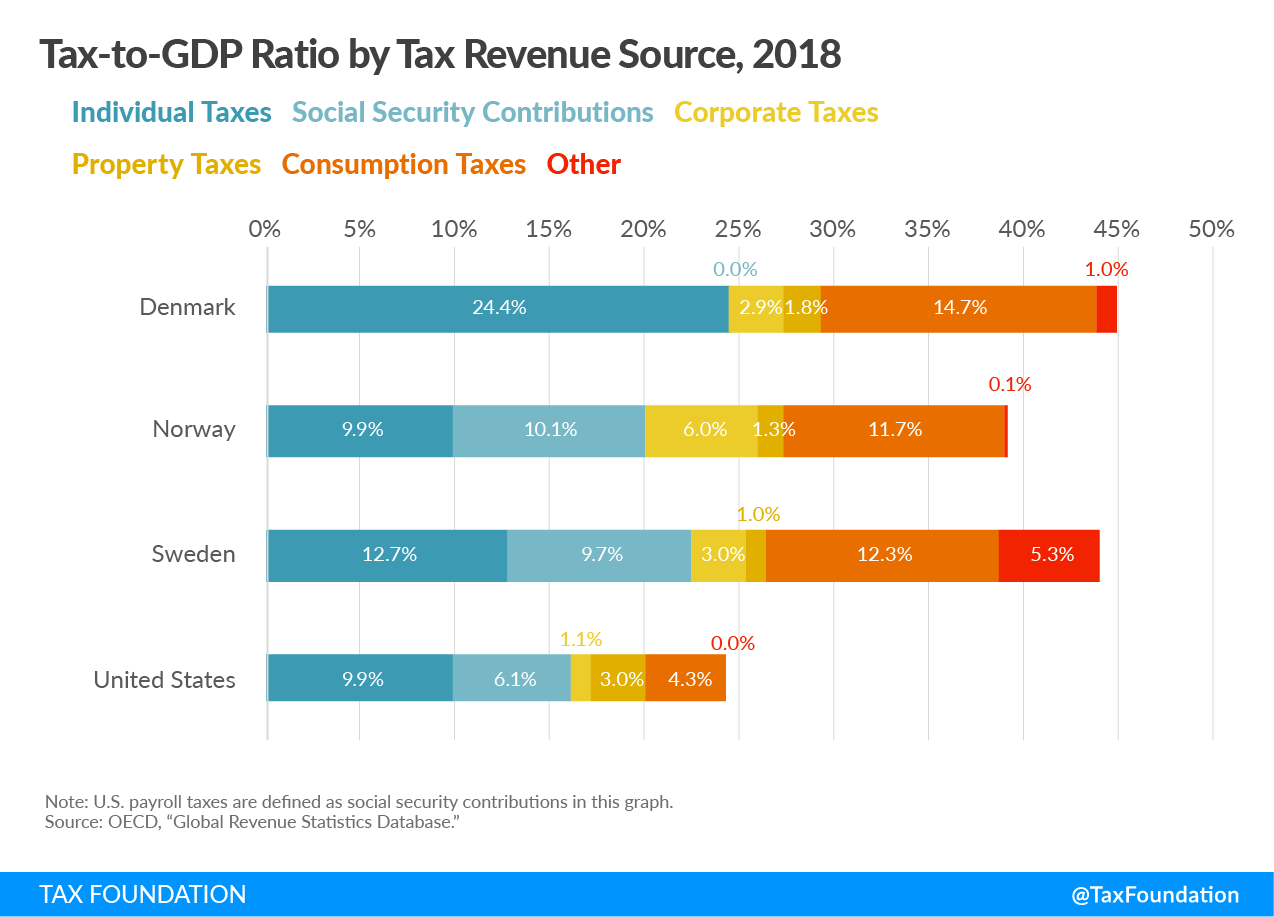

Los países varían tanto en la forma de recaudar impuestos como en su cuantía.

Como puede ver aquí, Noruega recauda tantos impuestos sobre la renta como Estados Unidos

![enter image description here]()

Es decir, no es mucho, pero vuelve a recaudar lo mismo en comillas a la seguridad social.

![enter image description here]()

Dichas comillas a la seguridad social recaen sobre los trabajadores por cuenta ajena a través de los impuestos sobre la nómina. Estos impuestos sólo afectan a los que tienen un empleo, mientras que los más ricos obtienen su riqueza de la propiedad de empresas.

Así que, inherentemente, como persona rica, un sistema con impuestos sobre la nómina relativamente altos va a significar que usted tiende a pagar menos impuestos que un país con impuestos comparativamente altos (como % del PIB) con impuestos sobre la nómina bajos.

El sistema noruego tiene un impuesto sobre la renta del 22% más un recargo adicional del 16,2% por encima de 1 millón de coronas noruegas.

https://www.skatteetaten.no/en/rates/bracket-tax/

Son 110.000 dólares.

Así que los ricos pagan nominalmente un 38,2% de impuesto marginal sobre los ingresos superiores a 110.000 dólares, más o menos.

Sin embargo, los muy ricos de Noruega no son diferentes de los ricos de cualquier otro lugar y tratarán de no pagar impuestos cuando no sea necesario. Como no son asalariados, pueden ocultar su riqueza en empresas

El 9% representaría el impuesto medio pagado por los ricos, basado en una evaluación de lo que han ganado, frente a la obligación fiscal real, que puede ser mucho menor gracias al uso de la planificación fiscal.

La verdadera explicación está aquí, y la OMI afirma que es falsa.

https://sciencenorway.no/economy-income-money/the-richest-norwegians-pay-the-least-taxes/1749237

Si por ejemplo comparamos una empresa que tiene 1msalesand 800k de gastos no relacionados con la nómina y 200k de nómina con impuestos incluidos, entonces esa empresa no paga impuestos por sí misma, porque su beneficio es cero

Sin embargo, los 200.000 dólares serán gravados cuando se paguen a los empleados, en el sistema noruego, tal vez con un total del 39% para los trabajadores medios.

Si la empresa aumentara las ventas a 1.2mthenthecompanyhasprofitof 200,000. Antes, si se pagaba como dividendo, se gravaba a la empresa (al 22%), pero si se paga como dividendo, el impuesto lo paga la persona física, que, como hemos señalado, es del 38,2% para los ricos.

Así que, como se explica en el artículo, el dinero se guarda en la empresa, de la que son propietarios, y allí se grava al 22%. El individuo no paga nada personalmente, pero la empresa de la que es propietario sí paga el IVA.

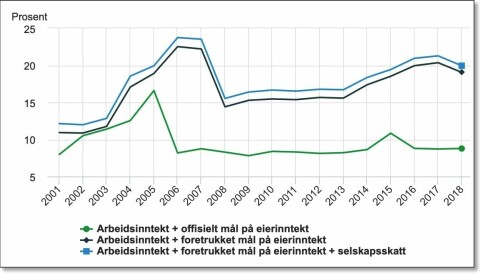

Este gráfico lo muestra ![enter image description here]()

La línea verde corresponde a los ingresos declarados por los más ricos, que se redujeron después de que el sistema fiscal cambiara desincentivando los dividendos en 2006.

Las otras líneas son los ingresos reales sobre una base comparable, incluyendo los ingresos corporativos de las empresas de su propiedad

No parece ser cierto que el tipo real sea del 9%, ya que el tipo del impuesto de sociedades es del 22% - creo que están optando por contabilizar el aumento del capital de las empresas que posee un individuo como renta, pero ignoran el impuesto de sociedades pagado al hacerlo.

De hecho, parece que el tipo impositivo real está en torno al 36% (que es el tipo que paga el percentil 99) mezclado con el 22% , que sería asintótico al 22%. Sin embargo, podría ser engañoso citar esta cifra en el sentido de que toda esa renta empresarial retenida es ciertamente riqueza real y puede utilizarse como inversión para crear más riqueza, pero aún así podría ser gravada en el futuro si alguna vez se realiza como renta personal. Por lo tanto, no podemos conocer el tipo impositivo total hasta que el dinero acabe escapando: si la empresa gana 10mprofitandpays 2,2 millones de euros de impuestos, luego invierte 7.8minothersharesthenthosesharescouldgotozero,inwhichcasethemoneyneverreacheditsultimateowner,ortheycouldgotosay 78 millones de euros, donde podrían o no tributar en algún momento dependiendo de cosas como los impuestos por fallecimiento y demás.

La cuestión es que las grandes corporaciones como Amazon generalmente pagan bajas tasas de impuestos corporativos en la mayoría de las jurisdicciones exitosas, por lo que no es obvio que una empresa noruega deba ser diferente - están argumentando efectivamente que si, digamos, Apple obtiene una gran ganancia, entonces la viuda de Steve Jobs debe ser gravada por esa ganancia por encima de los impuestos ya pagados por la propia Apple, a pesar de que es posible que en el futuro Apple vuele ese dinero en efectivo y ella no vea ni un centavo.

Por lo general, los ricos no van a cristalizar grandes ingresos a menos que puedan hacerlo a un tipo impositivo favorable, o que necesiten hacerlo por algún motivo. De ahí que no paguen muchos impuestos, pero tampoco se sientan sobre una gran pila de dinero en el banco: ese dinero es propiedad de su empresa. Probablemente sigan beneficiándose de él de varias maneras, pero eso dependería de más detalles de la legislación fiscal, por ejemplo, la compra de yates, etc., a través de la empresa.

0 votos

¿Por qué crees que esos noruegos ricos pagan menos impuestos? (NO es lo mismo que tener un tipo impositivo más bajo.) El 20% de, digamos, 100.000 NOK son 20.000 NOK. El 10% de 100.000.000 son 10.000.000 NOK, que es mucho más que 20.000 :-)

0 votos

Esto se explica trivialmente, en Noruega, la mitad del impuesto que pagas se llama de otra manera. De ahí que el gobierno pueda decir que el tipo del "impuesto" es bajo. Eso es todo.